期貨合約的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦金鐵英,金鐵珊寫的 期貨與選擇權:衍生性金融商品(三版) 和托爾斯登.丹寧的 從鬱金香到比特幣的泡沫狂歡:大宗商品市場400年投機史都 可以從中找到所需的評價。

另外網站遠期契約也說明:該契約交割月份第三個星期三,翌日為新契約的開始交易日。 同台股期貨. 同台股期貨. 同台股期貨.

這兩本書分別來自新陸書局 和大寫出版所出版 。

輔仁大學 資訊管理學系碩士在職專班 林文修、黃曜輝所指導 江嘉惠的 基因表達規劃法在跨巿場配對交易之研究-以期貨巿場為例 (2021),提出期貨合約關鍵因素是什麼,來自於基因表達規劃法、配對交易、期貨。

而第二篇論文國立中興大學 財務金融學系所 林丙輝所指導 葉信毅的 運用 Nelson-Siegel 模型探討原油期貨價格期限結構與資訊內涵之研究 (2020),提出因為有 商品期貨價格、期限結構、Nelson-Siegel 模型、潛在因子、異常報酬的重點而找出了 期貨合約的解答。

最後網站金融小百科- 期貨市場-銀行局全球資訊網則補充:期貨 市場(Futures Market)是指供期貨契約(Futures Contract)交易之場所,所謂依據目前特定價格及數量等交易條件約定交易標的物,但在未來某一特定時日才以實物交割或結算 ...

期貨與選擇權:衍生性金融商品(三版)

為了解決期貨合約 的問題,作者金鐵英,金鐵珊 這樣論述:

本書的寫作目的,是定位在為私立大學及科技大學,提供良好的上課教材。本書具有下列特色: 一、台灣的市場,台灣的商品 目前市面上的原文教科書以美國市場為主。而美國的市場與商品,跟台灣的市場與商品差別很大!這對於台灣大學生和財金從業人員來說,學習起來就會產生障礙,使用起來就無法學以致用。台灣的經濟社會已經今非昔比,應該有能力、有自信走出自己的康莊大道。本書以台灣的市場,台灣的商品為主體。雖然台灣的金融環境目前還比不上美國,但只要我們願意一起正視,一起面對,一起解決,台灣的財金環境一定會卓然有成,成為世界的模範生。 二、長話短說,去蕪存菁 目前市面上教科書長篇大論,長達

六、七百頁者。這樣會造成ㄧ個學期教不完,以及同學買書的沉重負擔。事情是可以比較簡單的。本書擷取精華再三過濾,每個章節長話短說以求去蕪存菁。本書是希望達到,以最平價的方式用有效率的方法,來傳播學術知識的目的。 三、麻雀雖小,五臟俱全 本書本文雖然只有五百餘頁,但是麻雀雖小五臟俱全。台灣衍生性商品的工具包括:期貨、選擇權與交換。標的物包括:利率、匯率與股票。這些內容全部都被涵蓋在內,包括深度的理論與實務。同學們必須擁有中等的數學能力,加上良好的學習態度,才能夠融會貫通。 四、新資訊,新觀念,新方法 本書嶄新內容包括:說明2022年台灣上市的衍生物、彙整出股價指數的計算方法、

提出新的匯率計算觀念、提出新的債券期貨CF計算方法、提出除權除息保護的觀念、彙整出商品適用的除權除息保護機制、提出賣權提早執行的原因、求出賣權提早執行價格的方法、求出新的美式選擇權平價準則、求出新的利率交換評價公式、求出新的換匯換利評價公式、以及搭配最新全真測驗題庫。

期貨合約進入發燒排行的影片

對於投資加密貨幣一段時間的新手,或許會對相對風險較高的期貨合約交易感到好奇,到底合約交易是什麼?進行期貨交易有哪些好處壞處?我們會以Bybit交易所作示範,逐步教你如何下單進行合約交易、有哪些費用需要注意、如何計算並設定止賺止蝕位以增加勝算!

提提你!以我們的優惠碼【21515】註冊並充值1000USD及滿足指定任務要求,即可享有高達美金125體驗金,可以將體驗金於期貨合約交易中使用,變相即可以零成本以小博大!🔥 了解如何獲得迎新禮遇👉🏻 https://cryptowesearch.com/blog/all/bybit-exchange-tutorial-new-user-coupon

立即註冊:https://bit.ly/3AhC1St

00:00 Intro: 期貨交易背景簡介

00:55 什麼是合約交易?與現貨交易有何不同?

01:52 交易期貨的手續費

02:38 什麼是資金費率?

03:12 Step by step Bybit 期貨合約下單教學

06:46 良好交易習慣的5個貼士

09:21 總結: 善用體驗金學期貨交易

#期貨 #Futures #合約 #Contract #投機者 #衍生品 #Bybit #Bybit教學 #Bybit操作 #Bybit交易 #Bybit合約 #比特幣投資 #合約交易

_______________________________________________

【Bybit教學】

Bybit 現貨交易/衍生交易/USDT合約手續費實例解說&計算https://cryptowesearch.com/blog/all/bybit-transaction-fee

Bybit 交易所新手註冊:7大步驟教學,如何通過KYC驗證&如何入金?

https://cryptowesearch.com/blog/all/bybit-registration

_______________________________________________

追蹤每日幣研,獲取更多比特幣和以太幣等加密貨幣的分析,以及區塊鏈行業的最新情報和教學。

官方網站:https://cryptowesearch.com/

Instagram:https://www.instagram.com/crypto_wese...

Facebook:https://www.facebook.com/cryptowesearch

Telegram 群組 (HK):https://t.me/cryptowesearch

Telegram 群組 (TW):https://t.me/cryptowesearchtw

Telegram 頻道:https://t.me/cryptowesearch_news

基因表達規劃法在跨巿場配對交易之研究-以期貨巿場為例

為了解決期貨合約 的問題,作者江嘉惠 這樣論述:

本研究主要目標是發展一套以基因表達規劃法(GEP)來產生期貨配對交易的投資策略模型,並藉由基因表達規劃法(GEP)染色體編碼能力與搜尋能力,除了產生交易策略之外,並提出了加減碼資金管理和停損停利風險控管等方法到投資策略當中,期望透過一個完整的投資策略,增加獲利能力。實驗結果顯示:(1)本研究利用GEP 多基因框架的設計,賦予每個基因不同的交易策略能創造好的交易績效。並根據各技術指標裡含有不同天數的資訊,採用RNC 增加動態天數功能,隨機演化出不同天數的技術指標特徵,最後獲取有效的交易訊號。(2)實驗二使用IH 與A50 的交易量,做為加減碼進出場機制,無法達到獲利的目的,反而造成虧損。(3)

實驗三使用停損停利風險機制的設計,不只能適當發出停損停利訊號,視時機賣出防止虧損擴大,並在適當時機停利出場,降低可能潛在投資的風險,確實可以達到獲利的目的。

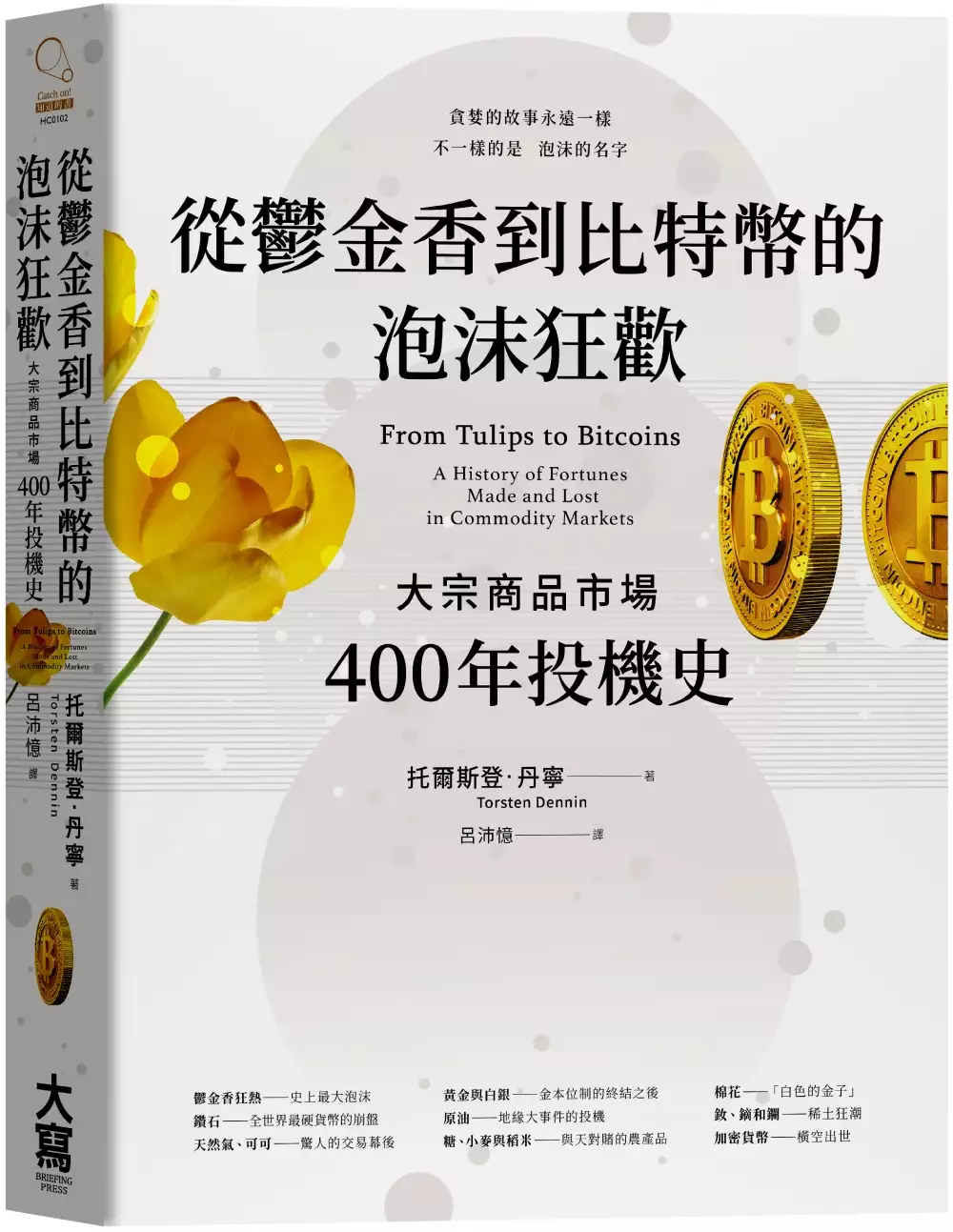

從鬱金香到比特幣的泡沫狂歡:大宗商品市場400年投機史

為了解決期貨合約 的問題,作者托爾斯登.丹寧 這樣論述:

速讀橫跨四世紀的投機和商品期貨市場! 鉅虧與暴富的循環,比股票市場更古老的交易領域! 凡是能貨幣化的東西,就會有對賭漲跌的投機神話── 大通膨週期裡,人們必須溫習的一本金融史書。 收錄原油、貴金屬、農作物、加密貨幣的交易常識, 一窺商品炒家與大型機構交易員的預期與意料之外…… 從「荷蘭鬱金香狂熱」到今天的比特幣等重大財經市場商品的迷人觀察。本書涵蓋了如「白銀星期四」和亨特兄弟及許多投資機構的厄運;見證銅、黃金、稀土、能源金屬和比特幣,在一年內上百倍的漲跌幅。 商品市場的定價往往處於歷史與地緣等大趨勢的十字路口上,緊急的事件與人為的炒作往往使其高度偏離實際交易的價格。本

書通過研究和學習這個市場的災難及狂歡,了解一個比股票市場更為驚人的投機場域,也從中見證了政治、經濟與天候對重要資源世界的金融化效應。 本書特色 ★從17世紀的鬱金香瘋狂到今天的比特幣,本書涵蓋了商品市場(commodities market)歷史上最大型、最多錢、最有趣的時間。作者結合了真實市場事件以及知名商人的私人經歷,不論是獲得還是失去了一大財富,都在這本書中呈現給讀者。 ★從「銀色星期四」(1980年代美國白銀市場的重要事件)以及亨氏兄弟的操作、到大型機構交易員的慘烈厄運、剛果以及銅的市場、黃金、能源金屬到比特幣(從1000美元的價值一路升到2萬美元的價格),這一切都將在

本書中一一敘述。商品市場所投資的是大潮流,比如人口統計、氣候變化、電子化及數位化。所以商品市場作為投資未來,一定持續會是熱門的話題;而大好機會背後的大風險也是本書各個狂歡故事的背後教誨,在這個高度炒作的市場中,人類不斷地重複貪婪與破產的循環規律。儘管有這麼多的泡沫歷史──然而,總有新的商品成為投資新聞中的新寵,這慘烈的軌跡也是現代金融值得紀錄的瘋狂一頁。 ★了解龐大的大宗商品交易市場的交易規格及歷史,重要的交易標的物包括: 鬱金香狂熱──史上最大泡沫 鑽石──全世界最硬貨幣的崩盤 天然氣、可可──驚人的交易幕後 黃金與白銀──金本位制的終結之後 原油──地緣大事件的投

機 糖、小麥與稻米──與天對賭的農產品 棉花──「白色的金子」 釹、鏑和鑭──稀土狂潮 加密貨幣──橫空出世 好評推薦 如同犯罪小說一樣的洞察力,本書引導我們經歷大宗商品和加密貨幣市場的興衰。──法蘭克.梅爾,德國電視新聞n-tv記者 身為歷史學家,我很愛托爾斯登對於形塑大宗商品產業一些為人所知(還有較不知名)事件的洞察。我非常推薦本書給想要更瞭解大宗商品市場的人。──安德魯.瑟克,網站《礦與金錢》內容主管 對商品市場感興趣的私人和機構投資人,都可以透過本書獲得豐富的知識。托爾斯登.丹寧介紹歷史上出現的模式,值得仔細閱讀。──尤申.斯特傑,瑞士資源資本執行長

我很期待這本書!這些歷史事件很有趣,而且全都集中在本書中了,真是太好了!──湯瑪士.雷梅特,投資公司布洛索利德營運長暨創辦合夥人 不論是人為錯誤、戰爭或是天然災害,從石油、花朵、食品和金屬市場的經濟起落,本書帶領讀者經歷過去400年來的金融風暴。儘管波動劇烈,還是有人想要在危機最嚴重時把握機會。有些人成功,有些人當然會失敗。本書絕對是必讀佳作。──亞歷山大.亞庫布曲克,歐爾蘇金屬公司營運長暨探勘部主任 托爾斯登是商品市場真正的學生,他詳述長期以來市場的重大興衰,提醒了我們,所有人都仍在學習。──丹尼爾.布利茲,加拿大蒙特屢銀行資本市場公司董事經理暨地區主管 「興衰」一

詞通常是指帳面上的獲利與損失,但是托爾斯登的書破解這個迷思。他引導讀者經歷一段刺激的歷程,解釋興衰究竟是什麼,並指出興衰所呈現的機會。──葛瑞格.哈里斯,CIBC世界市場執行董事

運用 Nelson-Siegel 模型探討原油期貨價格期限結構與資訊內涵之研究

為了解決期貨合約 的問題,作者葉信毅 這樣論述:

本研究利用Nelson-Siegel模型建構原油期貨商品價格期限結構,原油之供需為全球經濟發展關鍵指標因素之一,在各產業間均佔有相當之影響力,而期貨合約價格因受到期日所影響,因此建構價格期限結構曲線亦相當重要,故本研究利用Nelson-Siegel模型並考慮季節性因素形成四因子模型,其中包含水準、斜率、曲度以及季節性因子,試圖建構每日價格期限結構曲線,並檢驗在不同交易策略下是否存在累積異常報酬,然而由於模型中之因子皆為不可直接觀測因子,故進一步探究各因子與市場經濟變數間之關聯,尋找各因子受到哪些潛在因子影響。實證結果顯示在每日交易策略下持有30 天之四年累積異常報酬平均有3,000%,持有9

0 天之平均累積異常報酬約有6,000%,持有252 天之平均累積異常報酬約有7,500%,原油期貨合約在每日交易策略下確實存在相當的異常報酬,並且透過尋找潛在因子確實比單純利用歷史價格之估計果能夠更加準確地建構每日價格期限結構曲線,經濟變數分析結果亦符合存貨持有成本理論,並且在整體市場處於景氣擴張時,亦會帶動價格水準上升,另外,不同估計結果均顯示近月期貨合約價格被低估比率最高,遠月份合約價格有較高比例被高估。

期貨合約的網路口碑排行榜

-

#1.什麽是期貨?如何交易期貨? - IG

期貨 是涉及買方及賣方兩類對象的金融合約,買賣雙方同意於指定日期按商定的價格交換相關標的資產。期貨買方具有購買相關標的資產的義務,而賣方則有義務於合約到期日或之前 ... 於 www.ig.com -

#2.加密貨幣保證金期貨合約比例已降至46%,複合波動影響減少

金色財經報導,據Glassnode最新分析顯示,加密貨幣保證金期貨合約比例自2021年春季的牛市以來一直在下降,已從平均約66-69%下降到46%,這意味著目前 ... 於 news.cnyes.com -

#3.遠期契約

該契約交割月份第三個星期三,翌日為新契約的開始交易日。 同台股期貨. 同台股期貨. 同台股期貨. 於 www.rsc.com.tw -

#4.金融小百科- 期貨市場-銀行局全球資訊網

期貨 市場(Futures Market)是指供期貨契約(Futures Contract)交易之場所,所謂依據目前特定價格及數量等交易條件約定交易標的物,但在未來某一特定時日才以實物交割或結算 ... 於 www.banking.gov.tw -

#5.Chapter 2 期貨合約(Futures Contracts)

合約 最後會進行交割或現金結算. 一般合約到期前即平倉出. 場. 遠期合約. 期貨契約. 表2.3 (p. 41). 有些信用風險. 幾乎沒有信用風險. 無保證金制度. 有保證金制度. 於 web.ntpu.edu.tw -

#6.買賣選擇權契約與交易期貨契約的差異比較 - 奇摩新聞

期貨 契約買賣損益的計算,與股票買賣、房地產買賣等均相同,價格漲跌與損益之間存在有一定之線性關係,賣出價高於買進價1元獲利1元,賣出價低於買進 ... 於 tw.news.yahoo.com -

#7.期交所調整9檔股票期貨契約、3檔股票選擇權保證金 - 經濟日報

臺灣期貨交易所公告調整華新期貨契約(CSF)等9檔股票期貨契約及華新選擇權契約(CSO)等3檔股票選擇權契約所有月份保證... 於 money.udn.com -

#8.合約規格

商品名稱(代碼) 台北交易時間(夏令) 交易月份 合約規格 最小跳動點 澳幣(AD) 06:00~05:00 3.6.9.12 100000澳幣 0.00005點 澳幣期權(ADO) 06:00~05:00; LTD 當日22:00收 4個季月 + 2個連續月 100000澳幣 0.0001點 英鎊(BP) 06:00~05:00 3.6.9.12 62500英鎊 0.0001點 於 www.concordfutures.com.tw -

#9.2021康和國內期貨合約規格:交易時間、最小跳動點數

國內可交易期貨商品列表、台灣期貨合約規格、台灣期貨交易所商品查詢、台灣期貨 ... 商品名稱/代碼, 合約規格, 最小跳動值, 每日漲/跌停板, 交易月份, 本地交易時間 ... 於 gcfc.com.tw -

#10.大连商品交易所焦煤期货合约

注3:本品种已开展夜盘交易,夜盘交易时间为21:00-23:00。 大连商品交易所焦煤交割质量标准. (F/DCE JM001-2018). 适用于焦煤1907及其后续期货合约. 於 www.dce.com.cn -

#11.國外期貨

新加坡交易所(SMX) · 商品名稱富時印尼指數 (FID) · 合約規格指數×5美元 · 最小跳動點1點=5美元 · 合約月份兩個連續近月+4個季月 · 漲跌限制10%→15%→ 無限制, 冷卻期5分鐘 ... 於 www.spf.com.tw -

#12.國外期貨商品介紹-天然氣期貨(NYMEX-4) 期貨合約基本 ...

國外期貨商品介紹-天然氣期貨(NYMEX-4). 期貨合約基本資料. 商品名稱. 天然氣期貨. 標的:由美國路易斯安納洲亨利港的. Sabine Pipe Line 公司提供之天然氣. 於 www.masterlink.com.tw -

#13.商品-股價指數期貨類-臺股期貨 - 臺灣期貨交易所

自交易當月起連續三個月份,另加上三月、六月、九月、十二月中三個接續的季月契約在市場交易 · 新交割月份契約於到期月份契約最後交易日之次一營業日一般交易時段起開始交易. 於 www.taifex.com.tw -

#14.期貨與遠期契約的比較 - Event

而臺灣期貨交易所的臺灣股價指數期貨的合約規格,則是指數乘上新台幣200元。 3)交易月份 是指交易商品的到期月份。合約月份所代表的是 ... 於 club.ntu.edu.tw -

#15.永续合约与期货合约有什么区别? - 知乎专栏

什么是期货合约?期货合约是期货交易的买卖对象或标的物,是由期货交易所统一制定的,规定了某一特定的时间和地点交割一定数量和质量商品的标准化合约 ... 於 zhuanlan.zhihu.com -

#16.期货基础知识:期货合约及交易制度| 交易基础| 南华美国

1.期货合约 ... 期货是由交易所统一制定、规定在将来某一特定的时间和地点交割一定数量和质量标的物的标准化合约。 ... 期货合约的四大要素:交易所、特定时间和地点、一定数量 ... 於 www.nanhua-usa.com -

#17.期貨的起源,還有那些專業術語怎麼來的?

不同交易所提供的期貨契約也不同,像全球規模最大的期貨交易所,芝商所(芝加哥商品交易所),就同時提供了「商品期貨」與「金融期貨」的各種契約。 交割 ... 於 www.stockfeel.com.tw -

#18.虛擬貨幣投資101|什麼是期貨合約?為何新手參與風險高

但在期貨合約到期之前,買賣雙方可以進行多次交易,而不是說買入了就一定要持有到交割時間為止。那麼,期貨合約的作用是什麼呢?本文由專欄作者白話區塊鏈 ... 於 www.blocktempo.com -

#19.我國開放黃金期貨契約之可行性及契約規格、配套措施之研究

建議自行開發之黃金期貨契約規格(含契約規模及報價幣別)方案如后附件。 ... 實體黃金交割之優點: 對實體有需求供需動機之交易者提供保障, 將期貨市場之價格發現 ... 於 www.fsc.gov.tw -

#20.期貨合約是什麼? - 雅瑪知識

期貨合約 引指由期貨交易所統一制訂的、規定在將來某一特定的時間和地點交割一定數量和質量實物商品或金融商品的標準化合約。商品期貨合約規定了統一的、標準化的質量 ... 於 www.yamab2b.com -

#21.天然气期货合约:合约时间,价格,图表一览 - 英为财情Investing.com

月 最新 涨跌额 开盘 最高 最低 量 时间 图表 Cash 4.789s ‑0.276 0.000 4.789 4.789 0 11/22/21 Q / C / O Dec 21 4.762 ‑0.027 4.796 4.843 4.757 2136 00:05 Q / C / O Jan 22 4.839 ‑0.022 4.865 4.915 4.833 3209 00:06 Q / C / O 於 cn.investing.com -

#22.期貨合約 - MBA智库百科

期貨合約 (Futures Contract)期貨合約(Futures Contract)是期貨交易的買賣對象或標的物,是由期貨交易所統一制定的,規定了某一特定的時間和地點交割一定數量和質量 ... 於 wiki.mbalib.com -

#23.股指期货基础知识:股指期货合约要素说明 - 新浪财经

股指期货合约是期货交易所统一制定的标准化协议,是股指期货交易的对象。一般而言,股指期货合约中主要包括下列要素:(1)合约标的。即股指期货合约 ... 於 finance.sina.com.cn -

#24.期貨教室

由期貨的英文Futures可知,期貨就是"未來的商品"之意。所以買賣期貨,就是買賣未來東西的一個契約。 期貨的概念起源於早期的農產品交易市場,為了規避價格的大幅波動, ... 於 moneydj.emega.com.tw -

#25.期貨合約| 產品及服務 - 光大新鴻基

期貨合約 是衍生工具的一種。股票期貨合約的買賣雙方,承諾於日後某個指定日期,以預先釐定的價格,買入或沽出指定數量的相關股份。 商品期貨合約買賣能協助生產商、 ... 於 www.shkfg.com -

#26.期貨合約規格| 玉山證券. E.SUN Securities

契約種類 契約價值 每日漲跌幅 最小跳動值 交易月份 臺股期貨(TX) 指數×200元 10% 1點=200元臺幣 3個連續月+3個季月(3.6.9.12) 電子期貨(TE) 指數×4000元 10% 0.05點=200元臺幣 3個連續月+3個季月(3.6.9.12) 金融期貨(TF) 指數×1000元 10% 0.2點=200元臺幣 3個連續月+3個季月(3.6.9.12) 於 www.esunsec.com.tw -

#27.看懂期貨合約規格表- 阿華帶你學期貨

芝加哥期貨交易所-小道瓊 · 交易所 · 商品類別 · 交易時間 · 最小跳動價位/跳動值 · 每日漲跌幅度 · 合約規格 · 交割方式. 於 futuresonline888.blog -

#28.熱門期貨合約規格-統一期貨期添大勝網

期貨商品名稱 最小跳動點 最小跳動值 期貨商品名稱 最小跳動點 最小跳動值 大台指期貨(FITX) 1點 200台幣 小台指期貨(FIMTX) 1點 50台幣 於 www.pfcf.com.tw -

#29.FOREIGN FUTURES國外期貨 - 大昌期貨股份有限公司

國外期貨>商品合約規格. 商品合約規格 · 保證金一覽表 · 年度例假日 · 商品最後交易日 · 風控規則與範例 · 入金帳號 · 交易所資訊 · 保證金提領作業 ... 於 www.dcnf.com.tw -

#30.期货和期货合约- 期货百科视频 - 外汇投资培训-外汇学习-汇通学院

金融交易中的“期货”,又称“期货合约”,其实是一纸合约,由期货交易所统一制定,有着标准的条款,允许上市交易。持有期货合约的人,便拥有了在未来某一时间,交割一定 ... 於 edu.fx678.com -

#31.合約規格 - MoneyDJ理財網

以臺股指數期貨為例,交割月份固定為四個季月(3、6、9、12)加上兩個最近月份,標的物為臺灣加權股價指數,合約價值為200x指數,最小跳動點為一點,也就是200元,交割一律採 ... 於 www.moneydj.com -

#32.期貨合約規格最小跳動點價值

商品名稱(代碼) 合約規格 最小跳動點 最小跳動值 交割方式 黃豆油(BO) 60000磅 0.01點 6美元 實物交割 玉米(C) 5000蒲式耳 1/4點 12.5美元 實物交割 玉米期權(CO) 5000蒲式耳 1/8點 6.25美元 轉換為期貨 於 dolag.com.tw -

#33.環球期貨合約細明表 - 耀才證券

更新日期: 2021-11-19. PDF格式 : 下載. 以上有關環球期貨合約細則及保證金資料只供參考耀才期貨有權隨時更改上述資料而不需作另行通知 ... 於 www.bsgroup.com.hk -

#34.理財Campus:買比特幣期貨ETF有咩要留神? - 東網

比特幣價格在早前創歷史新高,原因之一是有比特幣期貨交易所買賣基金(ETF) ... 比特幣期貨每張合約價值為5個比特幣,最小變動價位為每個比特幣5美元的 ... 於 hk.on.cc -

#35.A50期貨合約規格?A50期貨一點跳多少?A50期貨交易時間 ...

詳解【A50期貨(CN)介紹】:A50期貨合約規格?A50期貨一點跳多少?A50期貨交易時間?A50期貨最後交易日?A50期貨需多少保證金?A50期貨波動原因?A50期貨交易策略? 於 igotwin.pixnet.net -

#36.凱基期貨_【台灣交易所】商品合約規格

股價指數期貨類, 9999, 股價指數選擇權類. 臺股期貨 · 臺指選擇權 · 電子期貨 · 電子選擇權 · 金融期貨 · 金融選擇權 · 小型臺指期貨, 9999, 個股選擇權類. 於 www.kgifutures.com.tw -

#37.差價合約(CFD)跟期貨合約有何區別? - ZFX

差價合約(CFD) 跟期貨(Futures) 都是熱門的衍生產品,本文將會比較兩種產品,探討兩者之間的不同之處。 於 www.zfx.com -

#38.期货合约(Futures Contract)

一种规定买方在一个指定的未来日期和价格买进一种资产(或卖方卖出一种资产)的金融合约,比如实物商品或金融产品。期货合约可能需要实物交割资产,或用现金来结算。 於 www.interactivebrokers.com -

#39.期貨投資

依本公司開戶受託契約得不接受國外期貨實物交割,交易人應依本公司規定時限內 ... 商品種類/代號, 合約數量/ 間距, 最小跳動值, 漲/跌or 溶斷, 交易月份, 本地交易時間. 於 www.capitalfutures.com.tw -

#40.〈財經週報-負油價〉期貨契約與原油期貨契約 - 自由財經

期貨 契約是衍生性金融商品的一種,指買賣雙方約定在未來的某一特定 ... 輕原油期貨契約(NYMEX WTI Light Sweet Crude Oil Futures)的一單位合約(稱 ... 於 ec.ltn.com.tw -

#41.期貨基本概念

所謂「期貨合約」,係指經主管機關核可在期貨交易所內就法令所特許之標準化商品買賣合約,其價格是在交議場內經由公開競價程序所決定, 期貨合約內容通常包含下列五個項目 ... 於 www.megafutures.com.tw -

#42.期貨之基本概念-知識百科-三民輔考

期貨 為一種遠期交易之商品契約,本身非實質商品,換言之,期貨市場所交易的,是以實質商品為標的之契約。 期貨特性. 一、標準化契約. 為了統整期貨市場之公開交易 ... 於 www.3people.com.tw -

#43.期貨交易| 德美利證券

如果您以前沒有交易過期貨,它們是一種以低成本進入市場的方式。請註意,微型期貨並不適合所有人,與傳統期貨合約具有相同的風險。 於 www.tdameritrade.com -

#44.商品合約規格&交易時間 - 華南期貨

商品名稱: ※股票期貨 · 英文代號:依標的證券契約別編碼並公告 · 合約數量:標的證券為股票者為2,000股 · 最小跳動值:標的證券為股票者:5. 500元至未滿1000元者:1元;6. 於 ft.entrust.com.tw -

#45.新手学堂--合约和交易制度 - 中信证券

对于非实物的股指期货,由于交易对象是一个统计数字,很难进行实物交割,因此普遍采用现金交割方式。只要在合约中规定一个合约乘数就可以同商品期货一样 ... 於 www.cs.ecitic.com -

#46.上期所修订锡期货合约 - 上海证券报

上证报中国证券网讯(记者宋薇萍)上海期货交易所(下称上期所)11月19日发布公告,对锡期货合约进行修订。此次修订主要涉及锡期货交割品级的相关规定 ... 於 news.cnstock.com -

#47.【理財專知】什麼是期貨?跟股票有什麼差異?5分鐘認識它的 ...

期貨合約 ,簡稱期貨,是一種跨越時間的交易方式。 ... 時至今日期貨能購買的東西也不只是小麥、白米等等貨物,像是股票市場上的許多金融指數也都可以 ... 於 www.jyes.com.tw -

#48.海外期貨合約規格

商品名稱(代碼) 台北交易時間(夏令) 交易月份 合約規格 最小跳動點 澳幣(AD) 06:00~05:00 3.6.9.12 100000澳幣 0.00005點 澳幣期權(ADO) 06:00~05:00; LTD 當日22:00收 4個季月 + 2個連續月 100000澳幣 0.0001點 英鎊(BP) 06:00~05:00 3.6.9.12 62500英鎊 0.0001點 於 www.barits.com.tw -

#49.何謂股票期貨?契約規格

股票期貨交割月份為交易當月起連續2 個月份,再加上3 月、6 月、9 月、12 月中3 個接續季月,總共5 個月份契約在市場掛牌。 股票期貨每日漲跌幅為何? 標的證券為股票或 ... 於 ritayuchen.pixnet.net -

#50.名詞解釋- 期貨教室- 期權 - PChome Online 股市

將尚末結清的部位反向沖銷。 未平倉合約(Open Interest) 期貨交易收盤後未平倉的期貨契約單邊買或賣的數量 ... 於 pchome.megatime.com.tw -

#51.證監會發出有關虛擬資產期貨合約的警告 - SFC

在香港,任何交易平台或人士若在未獲適當牌照或認可的情況下發售虛擬資產期貨合約及/或就虛擬資產期貨合約提供交易服務,均可能違反《證券及期貨條例》( ... 於 www.sfc.hk -

#52.【期貨小學堂】期貨合約怎麼看?

交易標的. 說明這個標的是來自哪一個現貨市場,,台指期貨的交易標的就是台灣加權指數 · 中文簡稱 · 英文代碼 · 交易時間 · 契約價值 · 契約到期交割月份 · 2.無 ... 於 cloud55678.pixnet.net -

#53.台指期、小台指保證金是多少?2021賺錢術,為提早退休佈局!

原先需準備320萬元交易一張加權指數股票,但透過期貨僅需放入原始保證金15萬即可交易一口320萬的台指期貨合約。 原始、維持、結算保證金是什麼? 期貨 ... 於 enstar.com.tw -

#54.期货合约的定义

远期合约和期货合约是允许市场参与者对冲或承担资产价格随时间变动的风险的金融工具。 不过,期货合约与远期合约在两个重要方面有区别:首先,期货合约具有法律约束 ... 於 www.cmegroup.com -

#55.期货合约

期货合约 是一种金融衍生工具,要求买方以预定的未来价格和日期购买某些标的资产(或卖方出售该资产)。 · 期货合约允许投资者利用杠杆作用对证券、商品或金融工具的方向进行 ... 於 abcexchange.io -

#56.台股期貨 - 國內期權商品.合約規格.

臺灣期貨交易所股份有限公司臺灣證券交易所股價指數期貨契約規格 ... 契約價值, 臺股期貨指數乘上新臺幣200元. 契約到期交割月份, 自交易當月起連續二個月份,另加上三 ... 於 jsmarket.jihsun.com.tw -

#57.沪深300指数期货合约的合约月份有哪些? - 中国证监会

股指期货的合约月份是指股指期货合约到期交割结算的月份。在《沪深300指数期货合约》(征求意见稿)中,合约月份为当月、下月及随后的两个季月,共四个月份。比如在. 於 www.csrc.gov.cn -

#58.期貨商品、交易結算制度及風險管理

金融期貨(Financial Futures). 以金融資產或其衍生物為標的的期貨合約。 (例如:外匯、利率、股票相關…) Page 12. 期貨合約的標準化 ... 於 taifex.learn.hinet.net -

#59.法規內容-股價類期貨契約期貨交易稅徵收率為十萬分之二

法規名稱:, 股價類期貨契約期貨交易稅徵收率為十萬分之二,並自108年1月1日生效. 公發布日:, 民國107 年12 月28 日. 發文字號:, 台財稅字第10704698870號令. 於 law-out.mof.gov.tw -

#60.期貨/選擇權合約規格

商品名稱/代碼 合約規格 每日漲/跌停板 微SP指數選擇權; (MES) 指數×5美元 依交易所公告 小麥選擇權(W) 5,000 bushels 依交易所公告 黃豆選擇權(S) 5,000 bushels 依交易所公告 於 www.yuantafutures.com.tw -

#61.美元黃金期貨合約 - HKEX

美元黃金期貨合約. ... 外滙合約 · 尋找合作夥伴 · MSCI指數期貨及期權 · 香港可持續及綠色交易所. 服務. 交易. 證券. 概覽 · 系統設施. 衍生產品. 於 www.hkex.com.hk -

#62.A50期貨合約規格A50跳動一點多少?A50保證金多少?A50交易 ...

... 最小跳動單位每合約總值2.5點/2.5美元合約月份3、6、9、12及2個連續月結算最後交易日合約月份的倒數第二個交易日A50是海外期貨中交易量算大的, ... 於 histock.tw -

#63.期貨交易法第5條公告商品 - 證券期貨局

自104年6月18日起,期貨商得受託從事國外期貨交易之個別期貨交易契約相關資訊, 請連結臺灣期貨交易所股份有限公司網站「首頁> 交易人服務與保護> 期貨商得受託從事 ... 於 www.sfb.gov.tw -

#64.期貨合約要素總整理:期貨保證金、結算日、合約價值、規格是 ...

期貨合約 是一種經買賣雙方協議後,對某個時間點的特定標制定了一定數量的標準合約,至於價格高低則是由市場公開決定。 而期貨發展到現在,已經不是只有 ... 於 earning.tw -

#65.「臺灣證券交易所股價指數期貨契約」交易規則 - 證券暨期貨 ...

期貨 商受託買賣本契約,應於受託前按受託買賣之合計數量預先收足交易保證金,並自成交日起迄交割期限屆至前,按每日結算價逐日計算每一委託人持有部位之權益,合併計入委託 ... 於 www.selaw.com.tw -

#66.期權/期貨交易買賣立即開戶進行期貨合約交易〡鴻財網EBSHK ...

期貨合約 是衍生工具的一種。股票期貨合約的買賣雙方,承諾於日後某個指定日期,以預先釐定的價格,買入或沽出指定數量的相關 ... 於 www.shkdirect.com -

#67.芝商所CME-期貨合約規格

商品名稱/代碼 合約規格 最小跳動值 小羅素2000 (RTY) 指數×50元 0.1點=5美元 小道瓊指數(YM) 指數×5美元 1點=5美元 小那斯達克(NQ) 指數×20美元 0.25點=5美元 於 futures8880.pixnet.net -

#68.期貨基礎新手教學:解析4個優勢、2個風險

這邊補充,一口股期的價值相當於兩張股票。 建倉、持倉、平倉、轉倉、交割 假設你今天簽了一個合約,就叫做建倉。 不管是 ... 於 learningpa.cc -

#69.期貨投資攻略-什麼是期貨合約?槓桿交易有何風險? - 雷司紀

期貨 是一種「未來合約」,其英文單字Futures 貼切地表達其含意。期貨的基礎概念很簡單:買賣雙方透過簽訂契約,在未來以約定價格交付指定數量的產品。 於 www.rayskyinvest.com -

#70.期貨交易簡介

期貨合約 可進行交易的最後一天。若在最後交易日之後仍未平倉,則將被迫進行實物交割。 交割. Delivery. 於 www.cathayfut.com.tw -

#71.什麼是差價合約交易?| 交易學院| ThinkMarkets智匯

差價合約(CFD)作為一種衍生投資工具,使得投資者可以交易股票、指數、大宗商品期貨等多種金融資產的價格變動。 於 www.thinkmarkets.com -

#72.臺灣期貨交易所股份有限公司期貨契約保證金計收方式

三、各商品契約類別(一)股價指數類期貨契約:臺股期貨、小型臺指期貨、電子期貨、 小型電子期貨、金融期貨、臺灣50期貨、櫃買期貨、非金電期貨、東證期貨、美國道瓊期貨 ... 於 www.rootlaw.com.tw -

#73.差價合約(CFD)和期貨合約有什麼不同?規格與交易成本費用比較

期貨 與差價合約都是衍生性商品,也就是它們是「買賣商品」的一種合約方式。 期貨(Futures): 期貨是一種約定在未來買賣商品的合約,有固定的商品單位數、 ... 於 rich01.com -

#74.第二章遠期契約與期貨

遠期契約的定義. ○ 遠期契約的意義與起源. – 「遠期契約」(Forward Contract)指由交易雙方協議在某. 一特定日,遠期契約買方可以特定價格買進某資產,或. 於 www.bestwise.com.tw -

#75.期貨市場在高槓桿與相對較低成本的交易特質下

上,期貨交易在金融市場的重要性與角色不止於此。嚴格來. 說,期貨本身不是一種商品,而是一種交易契約,期貨契約. (Futures Contracts) 由雙方約定在未來的特定時間 ... 於 service.tabf.org.tw -

#76.學會槓桿交易和永續合約賺取資金費率利息#幣安教學(165354)

永續合約是加密貨幣交易獨有的交易方法,過去金融市場期貨合約都有指定一個日期的金融商品價格,但在加密貨幣的交易世界內,把期貨合約做成八小時為 ... 於 www.cool3c.com -

#77.期貨與選擇權

交易;賣方於對方要求履約時,有依約. 履行之義務。 ▫. 亦可於到期前結算差價。 ▫. 是衍生性商品的一種。 4. 期貨及選擇權契約的發展演進. 標準化. 市場決定. 於 webline.sfi.org.tw -

#78.如何看懂期貨合約?

如何看懂期貨合約相信各位投資人在剛接觸期貨時,都看不太懂期貨的合約。 不知到保證金多少錢,就算找到了保證金,也不知道合約價值、跳動一點賺賠多少錢, ... 於 marsaxx4.pixnet.net -

#79.期貨:基本認識- 錢家有道

期貨合約 是衍生工具的一種。股票期貨合約的買賣雙方,承諾於日後某個指定日期,以預先釐定的價格,買入或沽出指定數量的相關 ... 於 www.ifec.org.hk -

#80.什麼是期貨? - 投資小學堂 - 理財寶

期貨 ,是一種遠期契約,可以用來避險 · 期貨的法律契約擁有5 種條件 · 期貨又分成商品期貨和金融期貨 · 建倉到交割,你一定要懂的期貨買賣過程! · 期貨市場 ... 於 www.cmoney.tw -

#81.第一節期貨的基本概念

依據衍生性金融商品的性質,可將其大致區分為遠期契約、期貨、. 選擇權及交換四種,將此四種衍生 ... 意義:期貨契約(Futures Contract)源自遠期契約(Forward Con-. 於 publish.get.com.tw -

#82.合約細則- 期貨 - 富途證券幫助中心

一張期貨合約包含了如下關鍵信息:(1)相關資產:指期貨合約對應的標的資產(2)合約乘數:指每一個價格點所對應的金額(3)合約月份:指合約交割的月份(4)最後交易 ... 於 support.futuhk.com -

#83.期貨是什麼?3 分鐘讓你快速了解期貨是投資還是投機?新手 ...

期貨 交易作為金融衍生性商品的一種,更是隨著時間的發展,逐漸發展成了一種「定型化契約」,提供各種不同商品更加多元的期貨交易方式。並且由此合約行為所 ... 於 winsmart.tw -

#84.期货知识入门 - 金融界

买卖期货的合同或者协议叫做期货合约。买卖期货的场所叫做期货市场。期货(Futures)与现货相对。 期货是现在进行买卖,但是在将来进行交收或交割的标的物,这个标的物 ... 於 futures.jrj.com.cn -

#85.要來桶WTI 原油嗎?先了解期貨是什麼吧 - 風傳媒

2. 期貨商合約到期,幫你被動平倉. 比如你的四月份原油合約價格20美元,五月份價格25美元,交割日經紀商會幫你平倉, 如果 ... 於 www.storm.mg -

#86.期貨Q&A - 國票期貨網-專業、服務、績效

期貨 是一種透過期貨交易所的公開競價就某一特定品級商品,承諾在未來時日,地點,交割一定數量之商品或就其差價結算現金的標準化契約,成交後由期貨結算機構負責擔保到期時 ... 於 www.ibff.com.tw -

#87.期貨交易法 - 全國法規資料庫

六、其他類型契約。 非在期貨交易所進行之期貨交易,基於金融、貨幣、外匯、公債等政策考量,得經主管機關於主管 ... 於 law.moj.gov.tw -

#88.比特幣期貨ETF登場投資小白也能擁抱加密貨幣行情?散戶上車 ...

CME的比特幣期貨於2017年推出,一口合約為5 枚比特幣,以4家加密貨幣交易平台的價格為基準,若以現價計算相當於至少要32萬美元才能買進。 CME今年五月還 ... 於 www.cw.com.tw -

#89.股指期货合约主要包括哪些要素? - 中国金融期货交易所

即股指期货合约的基础资产,比如沪深300股指期货的合约标的即为沪深300股票价格指数。 (2)合约价值。合约价值等于股指期货合约市场价格的指数点与合约乘 ... 於 www.cffex.com.cn -

#90.如何交易比特幣期貨合約

透過比特幣期貨合約,您能在日後以特定價格交易BTC。根據您的倉位,您甚至在牛市和熊市都能有所獲利。 於 academy.binance.com -

#91.《期貨》小型金融期貨12月6日掛牌交易

期交所將在12月6日上市小型金融期貨,契約標的同現行金融期貨為金融保險類 ... 為現行金融期貨4分之1,契約規模低,提供交易人參與金融股更多元選擇。 於 www.chinatimes.com -

#92.Chapter 6 外匯期貨合約

買進一口歐元期貨合約,然後在歐元升值之後再買進另一口歐元期貨合約 ... 因恐3個月後美元利率下跌造成利息收入減少,故可買進歐洲美元期貨合約來規避風險。 於 spaces.isu.edu.tw -

#93.期貨規格&交易時間 - 富邦金控

客服專線:(02)2388–2626 申訴專線: 0800-073-588. 總公司:100 台北市中正區襄陽路9號3樓、3樓之1及21樓. 許可字號:109年金管期總字第009號. ©富邦期貨股份有限 ... 於 www.fubon.com -

#94.期货合约_百度百科

期货合约 是买方同意在一段指定时间之后按特定价格接收某种资产,卖方同意在一段指定时间之后按特定价格交付某种资产的协议。双方同意将来交易时使用的价格称为期货价格 ... 於 baike.baidu.com -

#95.远期合约与期货合约-差异和比较- 2021 - 博客 - 主| 2021

远期合约和期货合约有什么区别? 远期合同是一种定制的合同协议,其中两个私有方同意在未来以约定的特定价格和时间相互交易特定资产。 远期合约是在场外而非场外交易的 ... 於 cn.weblogographic.com -

#96.郑州商品交易所首页

期货合约. Close submenu (品种介绍)品种介绍. 期货. Close submenu (强麦期货)强麦 ... 期货合约. Close submenu (品种介绍)品种介绍. 期货 ... 期货合约 · 期权合约. 於 www.czce.com.cn -

#97.期貨的合約規格怎麼看?

期貨合約 規格是什麼? ... 合約規格是交易之前很重要的一項東西,將這些規格定義清楚之後,才能在交易所內進行集中競價交易,裡頭將商品規格、合約價值、價格 ... 於 futuresonline.blog