國泰金配息2020的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦股海老牛寫的 股海老牛最新抱緊股名單,殖利率上看8%:高殖利率股、金身不倒股、步步高升股、落難龍頭股,跟著老牛緊緊抱,提早財富自由 可以從中找到所需的評價。

另外網站國泰金去年獲利創新高擬配息2.5元| 產經 - 中央社也說明:國泰金 控今天董事會通過股利政策,由於去年獲利創新高,宣布每股配發現金股利2.5元,以今天股價收盤價53元計算,股息殖利率為4.7%。

國立臺北科技大學 管理學院高階管理碩士雙聯學位學程 翁頌舜所指導 林俞廷的 應用資料探勘建立股票評價模型 -以台灣高股息股票為例 (2020),提出國泰金配息2020關鍵因素是什麼,來自於價值投資、本益比、殖利率、股價淨值比、股價估值。

最後網站《2021/110年》國泰金(2882)現金股利每股配發2.5元,訂110 ...則補充:《2021/110年》國泰金(2882)現金股利每股配發2.5元,訂110/7/26為除息交易日,股利發放日110/8/23 · 1. 董事會擬議日期:110/04/28 · 2. 股利所屬年(季)度: ...

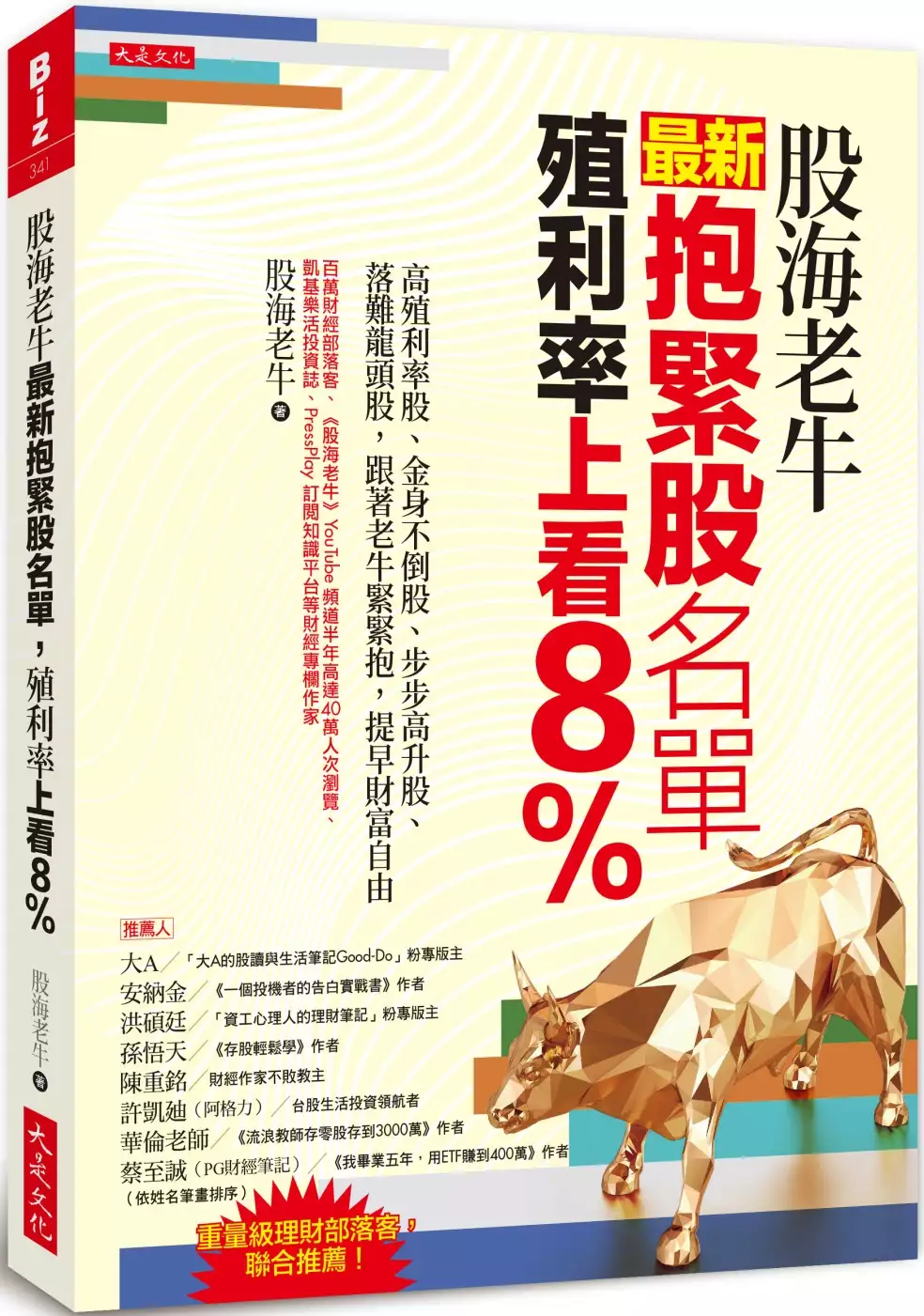

股海老牛最新抱緊股名單,殖利率上看8%:高殖利率股、金身不倒股、步步高升股、落難龍頭股,跟著老牛緊緊抱,提早財富自由

為了解決國泰金配息2020 的問題,作者股海老牛 這樣論述:

重量級理財部落客,聯合推薦! 內附股海老牛20檔最新抱緊股名單: 高殖利率股、金身不倒股、步步高升股、落難龍頭股。 (小編已先超前布局好幾檔) 2018年底,股海老牛發文「2019年7%高殖利率定存股,搶先抱緊處理!」, 破百萬點閱率。裡頭提出的13檔抱緊股, 更創下30.5%報酬率,超越同期大盤的19.2%, 投資組合的平均現金殖利率高達8.2%以上! 他是怎麼辦到的?秉持「抱緊處理」原則── 抱:挑到好公司就要一直抱著。 緊:以好價格買進才抱得緊。 處:上下震盪能處變不驚,不敗在情緒。 理:理智配置投資組合,順勢加減碼。

股海老牛是痞客邦百萬財經部落客,曾創下單日5萬人造訪次數, 目前開設PressPlay訂閱教學專案,有超過300人持續向他學習「抱緊處理」心法。 他所經營的《股海老牛》YouTube頻道,影片短短半年間已有40萬人次瀏覽, 且頻道訂閱人數突破萬人,並穩定成長中。 他的第一本書著作《股海老牛專挑抱緊股,穩穩賺100%》 曾獲博客來商業理財新書榜第一名、中文書即時榜第一名, 名列2019年商業理財類暢銷排行榜。 從事股市投資多年的老牛,最初也自豪於自己的當沖技術, 之後發現沖越多,口袋越空……最後他悟出「抱、緊、處、理」心法, 只要你開始跟他一起抱,就能提

早財富自由。 ◎跟著老牛這樣抱,年年多賺20% 投資人常見三症頭:怕買不好、抱不緊、賣太早──你也犯了嗎? 當大家都在看大盤,老牛更關心的是加權股票報酬指數。(這是什麼?) 而且他的存股密技已進化到4.0版,挑選標的有4個特質須注意! ◎老牛最愛的4類抱緊股,有吃又有拿 高殖利率股:讓你左拿股利、右賺價差,例如營建股根基(2546)。 金身不倒股:用錢賺錢的金融產業鏈,股神巴菲特也愛。(老牛有5檔) 步步高升股:這種股票都有「三好+一旺」的特質,老牛心中典範是哪2檔? 落難龍頭股:老大哥落魄只是一時,大跌後修正最快。這種股票怎麼找? ◎大家都想買在

便宜價,要怎麼衡量一家公司的股價? 老牛只用2張圖,就能教你買在便宜價: 本益比河流圖和股利價值線圖,透視決定股價的關鍵因素。 老牛說:「投資股票,不要賺10次2%,而是一口氣賺20%!」 當你抱緊處理,就只要找到一次機會,然後買進、等待……慢慢接近財富自由。 接下來,老牛要抱緊哪些股票? 請看本書附錄:股海老牛最新抱緊股年報。 名人推薦 重量級理財部落客,聯合推薦! 「大A的股讀與生活筆記Good-Do」粉專版主/大A 《一個投機者的告白實戰書》作者/安納金 「資工心理人的理財筆記」粉專版主/洪碩廷 《存股輕鬆學》作者/孫悟天 財經作

家不敗教主/陳重銘 台股生活投資領航者/許凱廸(阿格力) 《流浪教師存零股存到3000萬》作者/華倫老師 《我畢業五年,用ETF賺到400萬》作者/蔡至誠(PG財經筆記) (依姓名筆畫排序)

應用資料探勘建立股票評價模型 -以台灣高股息股票為例

為了解決國泰金配息2020 的問題,作者林俞廷 這樣論述:

近年來全球化的投資熱潮,市場稍有風吹草動,投資人一感到恐慌就立即出脫手中持股,面對股市的暴起暴跌,投資人期望探究投資標的的內在價值是高於或低於市場價值,以此作為股票進出場的參考依據,提高獲利並減少虧損機率。本研究使用價值型投資概念為主軸,以台灣股票市場中的高股息股票為主要研究對象,除了其投資平均報酬率高於定存外,且具有收益穩健和風險承擔度低之益處。由於成熟企業會藉由發放股利來釋放企業獲利穩定之現象,故以高股息穩健公司為選股指標,藉由財務報表中的公開資訊,運用資料探勘建立股票評價模型分析投資標的合理股價及走勢,期望使投資人提高報酬率及降低風險。在兼顧收益性及安全性的投資策略下,達到儲蓄兼投

資雙效理財之目的。研究目的有兩點: 1) 使用本益比、股價淨值比、與股息貼現模型交叉使用,得出合理股價。 2) 應用資料探勘 (Data Mining) 預測未來殖利率數值與股價趨勢。 研究結果顯示,從股票評價模型估算的合理股價結果中發現,以2021/06/07的收盤價為例,有9檔符合合理股價買入點。以2021/06/07的收盤價舉例,有3檔符合價值投資買入點。代表研究結果與實際市場並無偏離太多。從整理股價、本益比、股價淨值比及殖利率過程中發現,這些公司的股價全部都呈現正向成長,另外本益比變小或均值變化不大的共27檔。使用本益比公式概念回推,若公司的股價成長,但本益比數值持平甚至下滑,由此可

推論這些公司的獲利能力屬增強表現。經查證後發現,本研究篩選出29檔高股息公司的EPS表現,確實都是穩定成長,其中有2間的EPS雖然沒有持續成長但表現維持優異水平,5年的EPS均超過10元。單看2020年的EPS,有8檔公司的EPS數值超過10元。由上述內容得出篩選出來的29檔高股息股票除了配息能力好之外,其公司的獲利能力表現也非常好。

想知道國泰金配息2020更多一定要看下面主題

國泰金配息2020的網路口碑排行榜

-

#1.國泰金今年配息

今年配發2.5元現金股利的國泰金,以25日收盤價看來,現金殖利率仍有4.46%以上,股息配發率則約46%;子公司國泰人壽2020年全年稅後獲利雖有525億元,但 ... 於 2611202123.ammip.ru -

#2.去年大賺760億!國泰金擬加碼配息現金股利上看2.5元 - 今周刊

2020 年國泰金稅後大賺760億元,創下金控成立近20年來新高,較前一年成長19%,每股稅後盈餘(EPS)達5.41元,若以國泰金近年現金股利配發率39~55%, ... 於 www.businesstoday.com.tw -

#3.國泰金去年獲利創新高擬配息2.5元| 產經 - 中央社

國泰金 控今天董事會通過股利政策,由於去年獲利創新高,宣布每股配發現金股利2.5元,以今天股價收盤價53元計算,股息殖利率為4.7%。 於 www.cna.com.tw -

#4.《2021/110年》國泰金(2882)現金股利每股配發2.5元,訂110 ...

《2021/110年》國泰金(2882)現金股利每股配發2.5元,訂110/7/26為除息交易日,股利發放日110/8/23 · 1. 董事會擬議日期:110/04/28 · 2. 股利所屬年(季)度: ... 於 davidhuang1219.pixnet.net -

#5.依6特質挑好股躺著穩穩賺 - 中國信託

智富Smart; 2020/07/13 ... 依據上述步驟操作下來,最後留下的股票有:富邦金、國泰金、台 ... 投資人於獲配息時,宜一併注意基金淨值之變動。 於 www.ctbcbank.com -

#6.國泰金訂7/26為除息交易日;現金股利發放日8/23 - MoneyDJ

公開資訊觀測站重大訊息公告. (2882)國泰金公告本公司109年度現金股利配發基準日. 1.董事會、股東會決議或公司決定日期:110/07/07 2.除權、息類別(請 ... 於 www.moneydj.com -

#7.本基金之配息來源可能為收益平準金 - 國泰投信ETF專區

00878, 國泰台灣ESG永續高股息ETF基金(本基金之配息來源可能為收益平準金), 新台幣, 2021/10, 0.28, 1.49%, 5.95%, 1.87%, 2021/11/16, 2021/12/17, 季配. 於 www.cathaysite.com.tw -

#8.高配息來了?國泰金明年股利就看3關鍵 - 工商時報

今年配發2.5元現金股利的國泰金,以25日收盤價看來,現金殖利率仍有4.46%以上,股息配發率則約46%;子公司國泰人壽2020年全年稅後獲利雖有525億元, ... 於 ctee.com.tw -

#9.【00878 第四度配息來了】國泰永續高股息ETF 成分股

去年ptt 與新聞上最熱門的投資商品,就是00878 國泰永續高股息ETF 了,這檔 ETF 在2020/07/20 掛牌上市後,盤中漲到4.4%、溢價更衝上5%,規模還超越比它早 ... 於 www.stockfeel.com.tw -

#10.投資人訊息| 國泰金融控股股份有限公司

股東訊息 · 股東會 · 股權結構 · 股利政策 · 股利憑單寄發 · 現金股利發放 · 股票股利發放 · 現金增資 · 主管機關宣導. 於 www.ir-cloud.com -

#11.國泰金法說:明年股利有望優於今年伺機鎖定超跌股

記者巫其倫/台北報導〕國泰金控(2882)今舉行第1季線上法人說明會,法人聚焦今年股東會擬配發現金股利2.5元,明年是否配多一點。國泰金表示,國泰金 ... 於 ec.ltn.com.tw -

#12.【整理】國泰金股利2020 - 紐西蘭自助旅行最佳解答-20210506

(2882) 國泰金歷年股利/股息分配一覽表- Goodinfo!台灣股市資訊網*「股利所屬年度」係指股利來自哪個財報年度。 * 例如某公司2020年EPS為3元, 計畫配 ... 於 nzworktravel.com -

#13.國泰金(2882) 除權除息財報分析 - 嗨投資

國泰金 (2882), 2021年, 110年, 除權日, 除息日, 除權息前股價, 配股, 配息, ... 金(2882) 嗨投資histock.tw 股票股利 現金股利 2010 2012 2014 2016 2018 2020 0 1 2 3 ... 於 histock.tw -

#14.國泰金(2882) - 現金股利殖利率- 台股 - 玩股網

國泰金 (2882)近一年現金殖利率1.98%。公式:現金股利/買進股價*100%,代表把錢長期投入股市可領回的利息%,殖利率不等於投資報酬率,建議同時評估填權息、配股配息、殖 ... 於 www.wantgoo.com -

#15.外資認錯買回金融股,是台股最後漲勢?是升息前兆? - 天下雜誌

11月份金融股從慢牛變飆股,全拜外資狂掃開發金、中信金、永豐金、台新 ... 這也意味著,明年金融股的的配息將比今年更優。 ... EPS(元), 2020全年 於 www.cw.com.tw -

#16.[新聞] 去年稅後大賺760億國泰金擬加碼配息- 看板Stock

2020 年國泰金稅後大賺760億元,創下金控成立近20年來新高,較前一年成長19%,每股稅後盈餘(EPS)達5.41元,若以國泰金近年現金股利配發率39~55%, ... 於 www.ptt.cc -

#17.MONEY錢雜誌 2020十月份金融股追蹤清單這一檔EPS破7元 ...

富邦金和國泰金兩大保險龍頭雖然10月獲利沒有其他月份來的出色,但以「絕對值」來 ... 累計EPS是我比較關注的部份,畢竟這和明年的配息有較大的關係。 於 www.moneynet.com.tw -

#18.金控雙雄今天除息遇亂流富邦金、國泰金跌逾2%「貼息中」

金融股每年穩定配息,往往是穩健投資人及定存族的口袋名單。國內15家金控2020年累計稅後純益達3,790億元,超越2019年的3,499億元,2021年上半年成績也 ... 於 finance.ettoday.net -

#19.國泰金擬配息2元去年EPS 4.76元殖利率5.2%

國泰金 今天晚間公告,董事會決議2019年股利分派,將配發新台幣2元現金股利。以今天收盤價38.45元計算,現金殖利率5.2%。 於 fnc.ebc.net.tw -

#20.[新聞] 去年稅後大賺760億國泰金擬加碼配息- stock | PTT職涯區

2020 年國泰金稅後大賺760億元,創下金控成立近20年來新高,較前一年成長19%,每股稅後盈餘(EPS)達5.41元,若以國泰金近年現金股利配發率39~55%, ... 於 pttcareer.com -

#21.股市攻萬八該買32元0056還是18元00878?「存股型」高股息 ...

回顧10/22 元大高股息(0056)公布每股將配息1.8元時,投資人為之瘋狂,ETF規模來到1,004億台幣。但市場上可不只有一檔高股息ETF,國泰永續高 ... 於 www.moneyweekly.com.tw -

#22.富邦金每股配4元飆史上新高15家金控股息總額達1848億元 ...

富邦金這次配發股票股利為資本公積配股,對股東而言,取得股利時免繳納台灣所得稅。 富邦金控2020年稅後淨利創下歷史新 ... 於 tw.appledaily.com -

#23.2882國泰金- 股利狀況- 基本資料- 個股資訊 - PChome Online ...

股利年度 除息日期 現金股利; (元) 盈餘配股 公積配股 合計 股利合計; (元) 除權前股本; (百... 2020 2021‑07‑26 2.5 0.0000 0.0000 0 2.5 147,025 2019 2020‑07‑01 2 0.0000 0.0000 0 2 147,025 2018 2019‑07‑01 1.5 0.0000 0.0000 0 1.5 140,965 於 pchome.megatime.com.tw -

#24.中信金(2891)配息政策還未公布,百大主力券商大幅買超布局?

中信金(2891)配息政策還未公布,百大主力券商大幅買超布局? 文章 作者: 豹投資 日期: 2020-05-02. 本文作者:豹投資. 最近台灣疫情緩和,瑞德西韋也傳出有良好的 ... 於 www.above.tw -

#25.國泰金去年獲利創新高,擬配息2.5 元 - 財經新報

國泰金 控28 日董事會通過股利政策,由於去年獲利創新高,宣布每股配發現金股利2.5 元,以28 日收盤價53 元計算,股息殖利率為4.7%。 於 finance.technews.tw -

#26.國泰金大賺760億創高!總座:爭取加發股利希望高於2元

國泰金 (2882)今(22) 日召開2020年第四季法人說明會,公布去年稅後淨利760億元,創歷史新高,每股稅後盈餘(EPS)達5.41元。國泰金總經理李長庚表示 ... 於 www.setn.com -

#27.強基金:高手在民間!基金投資問強友

強基金是人數最多、黏度最強的基金投資理財社群,每個人都能在此找到資深投資人的基金推薦,創造債券、股票、美金、南非幣等月配息基金的高收益成長. 於 fundhot.com -

#28.年輕人最愛存股Top 20大洗牌!冠軍寶座換人 - 數位時代

2020 年,年輕股民持股排行榜第1名,已變成每年配股配息的玉山金,平均每 ... 金融股,還有合庫金、台新金、華南金、開發金、台企銀,以及國泰金等。 於 www.bnext.com.tw -

#29.國泰金配息日 - UMJJ

「國泰乙特」於2018年8月8正式掛牌上市,股票股利,更是許多樂齡族退休後主要資金的來源,息類別(請國泰金配息2元殖利率5.2% 29/4/2020 · 國泰金昨(29)日傍晚 ... 於 www.imanisytms.co -

#30.國泰金股利2020

國泰金 擬配2元現金股利股息殖利率5.2%. 2020/04/29 21:09. 國泰金董事會今天決議,普通股每股配發現金股利2元。. (資料照). 〔記者巫其倫/臺北報導〕國泰 ... 於 www.mdsuljara.me -

#31.金融股投資完整指南》金融股怎麼存?要注意哪些指標?(附15 ...

截至2020年9月24日金控股計共有十五檔,分別是華南金、富邦金、國泰金、 ... 在存金融股時,我們最關注的就是金融股配息,配息數字配多少非常重要。 於 earning.tw -

#32.國泰金配息2.5元殖利率4.7% | 金融脈動 - 經濟日報

從股利發放年度來看,國泰金自2015年起全數改為配發現金股利,除了2019年每股配發1.5元、2018年每股2.5元,其餘2015年、2016年、2017年,以及去年每股都配 ... 於 money.udn.com -

#33.(2882) 國泰金歷年股利/股息分配一覽表 - Goodinfo

(2882) 國泰金歷年股票股利,現金股利,董監酬勞,員工紅利分派一覽表. ... 例如某公司2020年EPS為3元,計畫配發2.8元股利,並於2021年7月15日除權息,則股利所屬年度 ... 於 goodinfo.tw -

#34.國泰金(2882)2020年股利為2.5元;最新現金股利殖利率為4.15%

公告日 現金股利 除息日 現金股利發放日 填息花費日數 股票股利 除權日 2021‑04‑28 2.5 2021‑07‑26 2021‑08‑23 大於 90 天 0.0 無 2020‑04‑29 2.0 2020‑07‑01 2020‑07‑29 大於 90 天 0.0 無 2019‑05‑03 1.5 2019‑07‑01 2019‑07‑29 大於 90 天 0.0 無 於 statementdog.com -

#35.國泰金股利2020完整相關資訊 - 輕鬆健身去

(2882) 國泰金歷年股利/股息分配一覽表- Goodinfo!台灣股市資訊網以上資料以「股利發放年度2020年」以前之資料計算, 以避免"每季分派股利的公司" 在完整公布全年度資料 ... 於 fitnesssource1.com -

#36.2882 - 國泰金| 股利發放| 台股| Anue鉅亨

除權息日 除權息前股價 現金股利 (元/股) 現金殖利率 股票股利 (元/百股) 無償配股率 現增... 2021/07/26 60.30 0.0000 0.00% ‑‑ 0.000 0.000 2020/07/01 41.85 0.0000 0.00% ‑‑ 0.000 0.000 2019/07/01 43.00 1.5000 3.49% 0.0000 0.000 0.000 於 invest.cnyes.com -

#37.國泰金今年配息 - Psychotherapie ursulareinhardt

26檔金融股殖利率排行榜出爐,兆豐金竟然只排第2名。. (示意圖國泰永續高股息etf() 為首創季配息的台股etf,股東人數高達14.繼中信銀、國泰世華銀、北富 ... 於 psychotherapie-ursulareinhardt.de -

#38.十大「高股息股」出列!「三個選股重點」避免賺股息、賠價差

中信金則是很多年輕人喜愛的高殖利率標的,連續配息13年,且連續5年填息,是以銀行本業為主的金融股。 值得關注的是,受到台股上攻萬八,「元大金」股價暴 ... 於 www.gvm.com.tw -

#40.【官股投資術3】金融存股族現在買什麼? 不敗教主 - 鏡週刊

本篇從金融股中4檔官股、11檔民營股中抽絲剝繭,透過股息配發、盈餘分配 ... 孫慶龍指出,近年民營金控獲利亮眼,但配息率卻不盡理想,以國泰金來說, ... 於 www.mirrormedia.mg -

#41.想存金融股,卻怕高點不敢買!孫慶龍曝11檔本益比低於大盤

至於國泰金(2881)前8月8.35元的EPS,距離法人預估的8.77元平均EPS,也僅差一步之遙。 ... 配股配息兼賺價差,5檔績優個股全解析|更多文章). 於 www.storm.mg -

#42.存股》110年金融股配股配息「除權息日期」一覽表(含股利發放 ...

110年金融股配股配息除權息日期一覽表(含發放股利日期),就提供給大家參考參考囉^^. 延伸閱讀▻ 何謂除權息,除權息 ... 2882, 國泰金, 56.00, 7/26 ... 於 goodideamin.com.tw -

#43.(2882)國泰金- 歷年股利/股息分配一覽表 - 台灣股市股票資訊網 ...

除權息日 除權息前股價 配息; (元/股) 配股; (元/百股) 現金殖利率 股票殖利率 合計殖利率 2021/07/26 60.3 2.5 0 4.15% 0% 4.15% 2020/07/01 41.85 2 0 4.78% 0% 4.78% 2019/10/14 40.55 0 0 0% 0% 0% 於 www.stockinfo.tw -

#44.外幣匯率- 存款- 國泰世華銀行

幣別, 即期匯率, 數位通路優惠匯率, 現鈔匯率. 銀行買進, 銀行賣出, 銀行買進, 銀行賣出, 銀行買進, 銀行賣出. 美元(USD), 27.6600, 27.7800, 27.6900, 27.7500 ... 於 www.cathaybk.com.tw -

#45.國泰金、中信金誰最賺?15檔金融股10月EPS全數正成長

「Smart智富」團隊火速整理上市櫃主要金融股2021年10月份的自結EPS與其最新營運動態,讓存股族們快速掌握金融股的最新獲利、本益比、股利殖利率等重要的 ... 於 wealth.businessweekly.com.tw -

#46.國泰金賺贏聯電市值卻落後的投資啟示...12檔金融股逢低就買的 ...

理由二》15家金控市值低於聯電 ... 再從配息的角度來看,國泰金及富邦金2019年都配發2元現金股利,聯電是配發0.8元現金股利。雖然聯電公布2020年的現金股利將提高至1.6元,但 ... 於 www.wealth.com.tw -

#47.2020金融股配息選股筆記 - AndyWorld

從以上數據觀察,發現都高於平均ROA及平均ROE的銀行有富邦金、玉山金、元大金、兆豐金(ROE差0.01勉強入選)、及中信金! 僅ROA達標的有台新金、國票金及永 ... 於 andyworld.pixnet.net -

#48.國泰金(2882) | K線-討論區-股市爆料同學會 - 理財寶

國泰金 (2882) 即時股價最新爆料,掌握股友們對國泰金(2882) 即時股價、技術分析、新聞、股利、營收、每股盈餘(EPS)等個股資訊的第一手消息,還有眾多股市達人協助回答 ... 於 www.cmoney.tw -

#49.金融股股利大公開!富邦金(2881)間隔9年配發股票股利 - LINE ...

從基本面來看,2021年金融股的補漲行情可說是勢在必行的,畢竟2020年金融 ... 從數據來看,除了壽險雙雄的國泰金和富邦金在大戶持股比率上有逐漸回到 ... 於 today.line.me -

#50.最新消息- 資訊中心 - 國泰金控

國泰 「雙G」ETF除息秀8/17登場! 00881、00878公告實際收益分配,8/16前進場皆可參與配息. 台股進入除權息高峰,投資人想提高勝率,可趁勢進場,將股息、股票成長動能 ... 於 www.cathayholdings.com